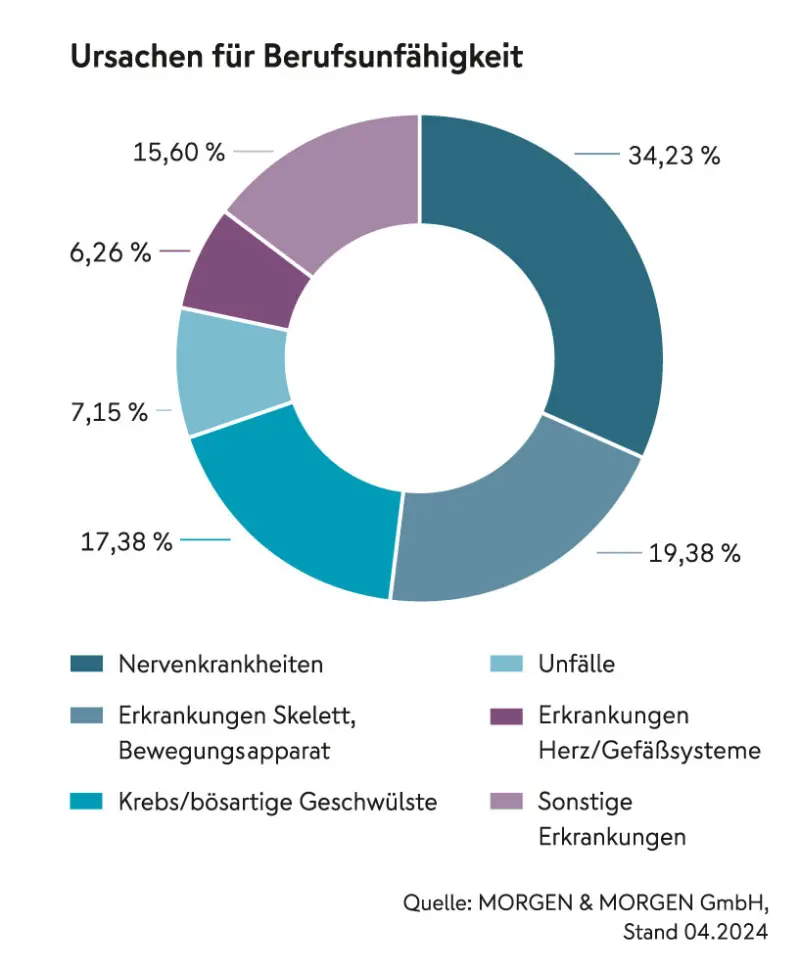

Stellen Sie sich vor, Sie können durch eine Krankheit oder einen Unfall plötzlich nicht mehr arbeiten. Ihr Einkommen fällt weg, aber Ihre Kosten laufen weiter: Miete, Lebensmittel, Kredite etc. Ohne Absicherung entsteht schnell eine finanzielle Lücke von mehreren 10.000 EUR.

Jeden 4. Erwerbstätigen trifft dieses Schicksal im Laufe seines Arbeitslebens. Doch Sie können vorsorgen: Denn unsere Berufsunfähigkeitsversicherung (BU) schützt Ihr Einkommen, wenn es darauf ankommt - damit Sie sich keine Sorgen um Ihre finanzielle Zukunft machen müssen und Ihren gewohnten Lebensstandard halten können.

Die BU zählt zu den wichtigsten Versicherungen überhaupt. Denn Ihre Arbeitskraft ist Ihr wertvollstes Gut - sichern Sie sie rechtzeitig ab!